インジケーターを使って勝てていますか?

移動平均線、MACD、RSI、一目均衡表、ボリンジャーバンドなど、色々なインジケーターを試してきたけれど全然勝てない、どうしたら勝てるようになるんだろうか?

そんな疑問にお答えします。

- インジケーターをたくさん入れていてチャートがごちゃごちゃしている

- インジケーターだらけでローソク足が見えにくい

- インジケーターはなんとなく表示させているだけで使いこなせていない

上記の内容に1つでも当てはまっているなら、この際、インジケーターは全部削除してしまいましょう。

この記事では、インジケーターがいらない理由を解説しています。

そのインジケーター、本当に使っていますか

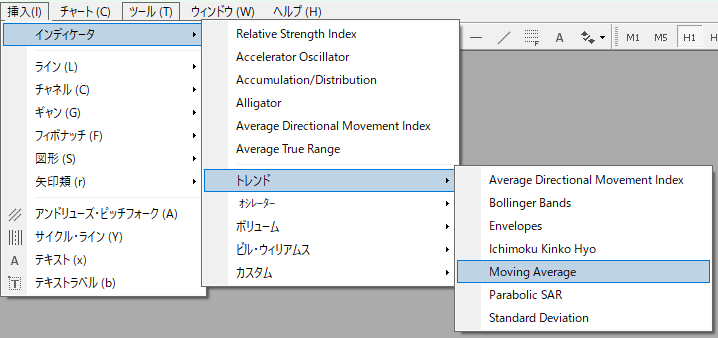

MT4には40個くらいのインジケーターが標準で用意されていて、それらをメニューから簡単に設定できるようになっています。

チャートにインジケーターを表示させて画面がカラフルになると、なんとなくプロっぽいとか、マジでイケてる感じに思うかもしれませんが、実際のところはどうなんでしょう。

インジケーターを表示させてみたものの、トレードするときにインジケーターを実際に使いこなせているのでしょうか。

インジケーターを組み合わせて「エントリー条件」を自分で設定して、その通りにトレードできているのであれば問題ありません。

そうではなく、インジケーターをなんとなく表示しているだけで、実際には役に立っておらず、ただのお飾り状態になっているのであれば、インジケーターは削除してしまって、ローソク足をもっと重要視することをおすすめします。

移動平均線を使うメリット

ここで、インジケーターの代表格である移動平均線(SMA、EMA)を使うメリットを挙げてみます。

【移動平均線を使うメリット】

- 期間を20、80、200、など自分の好みの数値に調整できる

- 移動平均線とローソク足の位置関係を基にしてトレードシナリオを立てることもできる

- 多くのトレーダーが移動平均線を使っているので、サポートラインやレジスタンスラインとして機能する?

- 複数の移動平均線を組み合わせることで、ゴールデンクロスやデッドクロスなどの売買シグナルを生成することができる

インジケーターを使うデメリット

インジケーターは、FX取引において便利なツールかもしれませんが、万能ではありません。

【インジケーターを使うデメリット】

- インジケーターは、過去の価格データに基づいて計算されるため、実際の価格変動に対して遅れて反応する傾向がある

- インジケーターを過度に信頼し、他の情報を見落としてしまう可能性がある

- どのインジケーターを優先すべきか判断が難しく、混乱を招く可能性がある

ありがちな安易なインジケーターの使い方を挙げてみます。

- 移動平均線でゴールデンクロスになったら買い、デッドクロスになったら売り

- RSI値が30以下になったら買い、70を越えたら売り

- ボリンジャーバンド±2σで反発を狙っての売買エントリー

このようなインジケーターの使い方で勝てる時もあると思いますが、継続して勝ち続けるのは難しいという印象です。

なぜなら、インジケーターに頼りきりで肝心の値動きをチャートから読めていないからです。

相場の値動きを読み取るにはローソク足をしっかり見てあげて、相場参加者の心理を読み解く努力が必要です。

インジケーターを使わない方が勝てる説

Y塾ではインジケーターを使わず、ローソク足だけでトレードするやり方を教えています。

インジケーターのシグナルを待つのではなく、チャートの動きをシンプルに観察することで、より迅速な判断が可能になります。

インジケーターに過度に依存するよりも、価格そのもの(プライスアクション)に基づいて取引する方が、よりシンプルで効果的なトレードができます。

価格そのものに集中できる

インジケーターを使わないことで、チャートの動きを直接読み取る力が養われます。インジケーターは過去のデータを基にしたもので、現在の相場の動きを遅れて反映することが多いです。価格の変動をそのまま観察することで、リアルタイムでの相場の勢いやサポート・レジスタンスの重要なレベルを把握しやすくなります。

シンプルな判断基準

複数のインジケーターを使用すると、しばしば矛盾したシグナルが出てしまいます。インジケーターが異なる方向を示すと、どのシグナルに従うべきか迷うことがあり、結果として判断が遅れ、チャンスを逃すことがあります。インジケーターなしでは、よりシンプルなルールで取引が可能になり、判断が迅速です。

重要なことは、インジケーターの有無にかかわらず、相場に対する深い理解と、自分に合った取引スタイルを確立することです。

インジケーターを使わない取引で成功するためのヒント

インジケーターを使わない取引で成功するためのヒントを紹介します。

プライスアクションの基礎から学ぼう

プライスアクション、つまり値動きの基礎を学ぶことが大切です。

プライスアクションと聞くと、ローソク足の「上ひげ・下ひげ・大陽線・大陰線」の特徴を覚えないといけないとか、酒田五法(さかたごほう)のローソク足分析を覚えないといけないと思う方がいらっしゃるかもしれませんが、それらを覚える必要はありません。

酒田五法とは、江戸時代の相場師である本間宗久が考案したとされる、ローソク足のパターンを分析して相場の動向を予測するテクニカル分析手法です。

プライスアクションは「高値と安値」の定義から始めよう

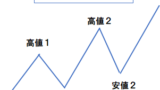

高値と安値を意識してチャートを見ることで、「どこから上昇トレンドが始まりどこでトレンド転換したのか」など、相場の値動きを正確に把握し、環境認識だけでなくエントリートリガーとしても活用できるようになります。

高値と安値なんて「一定期間内で一番高いところを高値」、「一番低いところを安値」にすればいいんでしょ?そんなの簡単じゃん!と思った方はいらっしゃいませんか?

高値と安値の定義を甘く見てはいけませんよ。

こちらの記事をご覧ください。

上の記事では、高値・安値の実例を用いながら、以下の3つの重要性を説いています。

- 波形を正確に描くこと

- 波形認識が毎回同じ結果になること

- 高値と安値の定義を決める必要性

世の中には色々なトレード手法があるとは思いますので、勝ち続けられる手法であれば何でも構いません。

しかし、Y塾としては、確固たる波形認識ができなければ環境認識があいまいになり、エントリータイミングもあやふやになってしまうと考えています。

インジケーターを使わないY塾のトレード手法とは

Y塾では根拠を持ってトレードを組み立てるやり方を行っているため、高値と安値の定義が重要です。

高値と安値の定義が決まっていれば、100人いれば100人全員が常に同じ波形認識になります。

また、最速で高値・安値となるローソク足を特定できることで、エントリートリガーとしても使えます。

受講生の感想文からも「高値と安値」の重要性が垣間見えると思います。

受講生の感想文:高値と安値なんてわかっていると思っていましたが、それは大きな間違いでした

まとめ

以下、今回の記事のまとめです。

コメント